Steuerberater - Sozietät Berlin

Optimieren Sie Ihre Steuern

Colexis unterstützt Sie dabei, das Beste aus Ihren Finanzen zu machen. Wir bieten maßgeschneiderte Lösungen, um Ihre Steuerlast zu minimieren und Ihr Wachstum zu fördern.

Was sind Steuern?

Steuern sind obligatorische, gesetzlich festgelegte Abgaben, die von Einzelpersonen und Unternehmen an den Staat gezahlt werden, ohne eine direkte Gegenleistung zu erwarten. Jede Regierung legt fest, wer welche Steuern zahlen muss, und diese Abgaben sind ein wesentlicher Bestandteil des öffentlichen Finanzierungssystems.

Steuern werden zur Finanzierung verschiedenster öffentlicher Ausgaben verwendet. Dazu gehören Infrastrukturprojekte wie der Bau und die Instandhaltung von Straßen und Brücken, öffentlichen Verkehrsmitteln, Schulen und Krankenhäusern. Darüber hinaus werden Steuergelder zur Finanzierung von staatlichen Dienstleistungen wie die Feuerwehr oder die Justiz sowie von Sozialleistungen wie Renten, Kindergeld und Arbeitslosenunterstützung verwendet.

Das Steuersystem in einem Land ist ein Spiegelbild seiner politischen, sozialen und wirtschaftlichen Prioritäten. Ein progressives Steuersystem, bei dem diejenigen mit höherem Einkommen einen größeren Anteil ihres Einkommens als Steuern abführen, kann dazu beitragen, Ungleichheiten zu verringern und die soziale Gerechtigkeit zu fördern. Darüber hinaus kann die Art der Erhebung und Verwendung von Steuern dazu beitragen, wirtschaftliches Wachstum zu fördern, Arbeitsplätze zu schaffen und die öffentliche Gesundheit und Sicherheit zu verbessern.

Nicht zuletzt beeinflussen Steuern auch das Verhalten von Einzelpersonen und Unternehmen. Durch Anreize und Abgaben kann das Steuersystem dazu beitragen, bestimmte Arten von Verhalten zu fördern oder zu entmutigen. So kann beispielsweise eine Steuer auf Tabakwaren dazu beitragen, den Tabakkonsum zu reduzieren, während Steuervergünstigungen für erneuerbare Energien dazu beitragen können, die Nutzung sauberer Energien zu fördern.

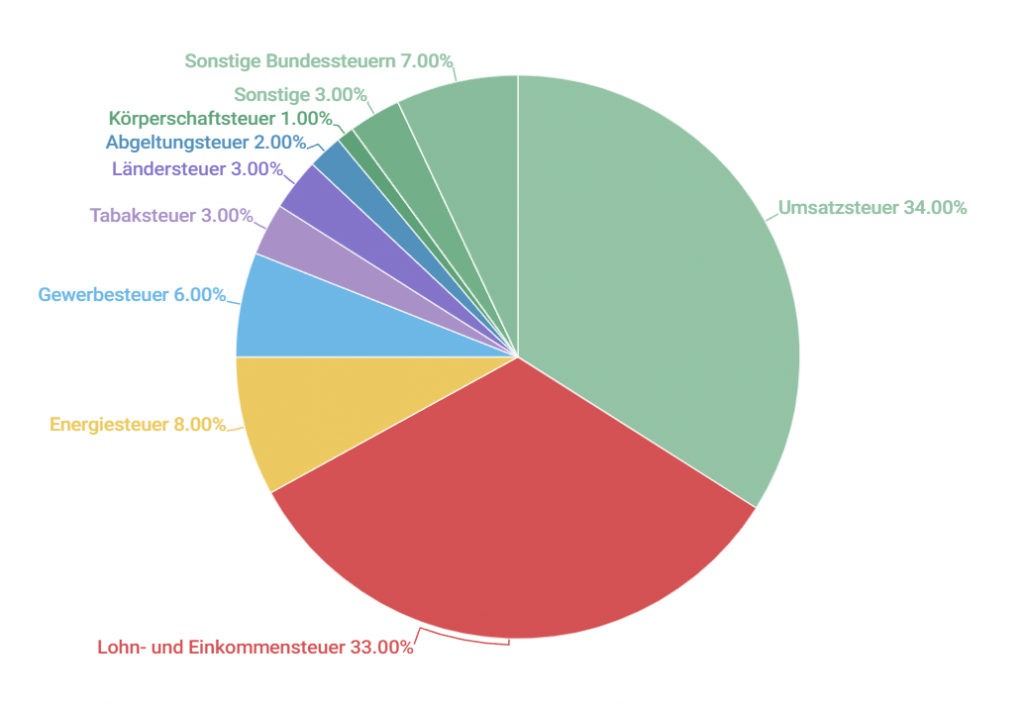

Beispiele der Steuerarten in Deutschland

| Steuerart | Steuerart | Steuerart |

|---|---|---|

| Abgeltungssteuer | Gewerbesteuer | Körperschaftssteuer |

| Einkommenssteuer | Grundsteuer | Lohnsteuer |

| Erbschafts- & Schenkungssteuer | Grunderwerbssteuer | Umsatzsteuer |

| Energiesteuer | Getränkesteuer | Verbrauchssteuer |

Der Staat erhebt von Privatpersonen und Unternehmen fast 40 verschiedene Steuerarten.

Es gibt zahlreiche verschiedene Arten von Steuern, und jede hat spezifische Funktionen und Auswirkungen auf die Wirtschaft und die Gesellschaft. Eine grundlegende Unterscheidung kann zwischen direkten und indirekten Steuern getroffen werden.

Direkte Steuern sind Steuern, die auf das Einkommen oder Vermögen von Einzelpersonen oder Unternehmen erhoben werden. Zu den direkten Steuern gehören die Einkommensteuer, die auf das Einkommen von Einzelpersonen erhoben wird oder die Körperschaftsteuer, die auf die Gewinne von Unternehmen erhoben wird.

Indirekte Steuern sind Steuern, die auf den Verbrauch oder Verkauf von Waren und Dienstleistungen erhoben werden. Dazu gehören die Umsatzsteuer (auch Mehrwertsteuer genannt), die auf den Verkauf von Waren und Dienstleistungen erhoben wird oder die Verbrauchsteuer, die auf den Verbrauch bestimmter Waren wie Alkohol, Tabak und Kraftstoff erhoben wird.

Es gibt viele Gründe, warum es verschiedene Arten von Steuern gibt. Ein wichtiger Grund ist, dass verschiedene Steuerarten unterschiedliche Auswirkungen auf die Wirtschaft und die Verteilung des Wohlstands in der Gesellschaft haben.

Die Einkommensteuer kann progressiv gestaltet sein, d.h. Menschen mit höherem Einkommen zahlen einen höheren Prozentsatz ihres Einkommens als Steuern. Dies kann dazu beitragen, Einkommensungleichheiten zu reduzieren und die soziale Gerechtigkeit zu fördern.

Die Körperschaftsteuer kann dazu beitragen, dass Unternehmen einen fairen Anteil zur Finanzierung öffentlicher Ausgaben beitragen.

Umsatz- und Verbrauchsteuern können dazu beitragen, den Konsum zu steuern und gesellschaftliche Ziele zu erreichen. So können beispielsweise hohe Steuern auf Alkohol und Tabak dazu beitragen, den Konsum dieser Produkte zu reduzieren, während niedrige oder null Prozent Umsatzsteuer auf Grundnahrungsmittel dazu beitragen können, die Lebenshaltungskosten für einkommensschwache Haushalte zu senken.

Schließlich kann eine Vielzahl von Steuern dazu beitragen, das Steuersystem widerstandsfähiger gegen wirtschaftliche Schocks zu machen. Wenn die Regierung sich stark auf eine einzige Steuerquelle verlässt und diese Steuerquelle plötzlich zurückgeht (z.B. aufgrund einer Wirtschaftskrise oder einer Veränderung der Wirtschaftsstruktur), kann dies zu erheblichen Haushaltsproblemen führen. Ein diversifiziertes Steuersystem kann dazu beitragen, dieses Risiko zu mindern.

Ihre Steuern.

Jetzt optimieren lassen.

Wer zahlt Steuern?

Grundsätzlich zahlt jeder, der ein Einkommen erzielt oder Waren und Dienstleistungen kauft, irgendwelche Steuern. Einzelpersonen zahlen Einkommensteuer auf ihre Einkommen, einschließlich Löhne und Gehälter, Renten, Zinserträge, Mieteinnahmen und Gewinne aus dem Verkauf von Vermögenswerten. Darüber hinaus zahlen sie indirekte Steuern wie die Umsatzsteuer beim Kauf von Waren und Dienstleistungen.

Unternehmen zahlen Körperschaftsteuer auf ihre Gewinne und Umsatzsteuer auf die von ihnen verkauften Waren und Dienstleistungen – nach Verrechnung mit entsprechenden Vorsteuerin aus erworbenen Waren oder Dienstleistungen. Darüber hinaus zahlen sie oft auch andere spezifische Steuern, wie die Gewerbesteuer, die auf den Gewerbeertrag eines Unternehmens erhoben wird.

Es ist wichtig zu beachten, dass die tatsächliche Steuerbelastung – d.h. der Anteil des Einkommens, der als Steuern gezahlt wird – je nach individuellen Umständen und den spezifischen Steuergesetzen des jeweiligen Landes stark variieren kann. In vielen Ländern ist das Steuersystem progressiv gestaltet, so dass Personen mit höherem Einkommen einen höheren Prozentsatz ihres Einkommens als Steuern zahlen. Darüber hinaus können bestimmte Arten von Einkommen (wie Zinserträge oder Dividenden) unterschiedlich besteuert werden, und es können verschiedene Arten von Steuervergünstigungen und -abzügen verfügbar sein.

Worauf zahlt man Steuern?

Steuern werden auf eine Vielzahl von wirtschaftlichen Aktivitäten und Transaktionen erhoben. Einzelpersonen zahlen Steuern auf ihr Einkommen, das aus verschiedenen Quellen stammen kann, einschließlich Löhne und Gehälter, selbständige Erwerbseinkünfte, Zinserträge, Dividendeneinkünfte, Mieteinnahmen und Gewinne aus dem Verkauf von Vermögenswerten.

Unternehmen zahlen Steuern auf ihre Gewinne, die der Differenz zwischen ihren Einnahmen und ihren betrieblichen Ausgaben entsprechen. Darüber hinaus zahlen sie oft auch Steuern auf den Wert der von ihnen verkauften Waren und Dienstleistungen (Umsatzsteuer), auf den Besitz von Immobilien (Grundsteuer) und auf bestimmte Arten von Transaktionen (z.B. Übertragung von Eigentumsrechten).

Darüber hinaus werden Steuern auf den Verbrauch von Waren und Dienstleistungen erhoben. Diese können als allgemeine Verbrauchssteuern (wie die Umsatzsteuer oder Mehrwertsteuer), die auf eine breite Palette von Waren und Dienstleistungen erhoben werden, oder als spezifische Verbrauchssteuern (wie die Verbrauchsteuer auf Alkohol und Tabak) erhoben werden.

In einigen Ländern gibt es auch Steuern auf den Besitz von Vermögen, wie z.B. Immobilien (Grundsteuer) oder finanzielle Vermögenswerte (Vermögensteuer). Diese Steuern können dazu dienen, die Vermögensungleichheit zu reduzieren und zusätzliche Einnahmen für den Staat zu generieren.

Es ist wichtig zu beachten, dass nicht alle Wirtschaftsaktivitäten besteuert werden und dass die genaue Definition der steuerpflichtigen Basis je nach Steuerart und den spezifischen Steuergesetzen des jeweiligen Landes variiert.

Die Vielfalt der steuerlichen Grundlagen ermöglicht es den Regierungen, verschiedene politische und wirtschaftliche Ziele zu verfolgen, von der Förderung der wirtschaftlichen Entwicklung und der Verringerung der Ungleichheiten bis hin zur Steuerung des Verbrauchs und der Förderung ökologisch nachhaltiger Praktiken.

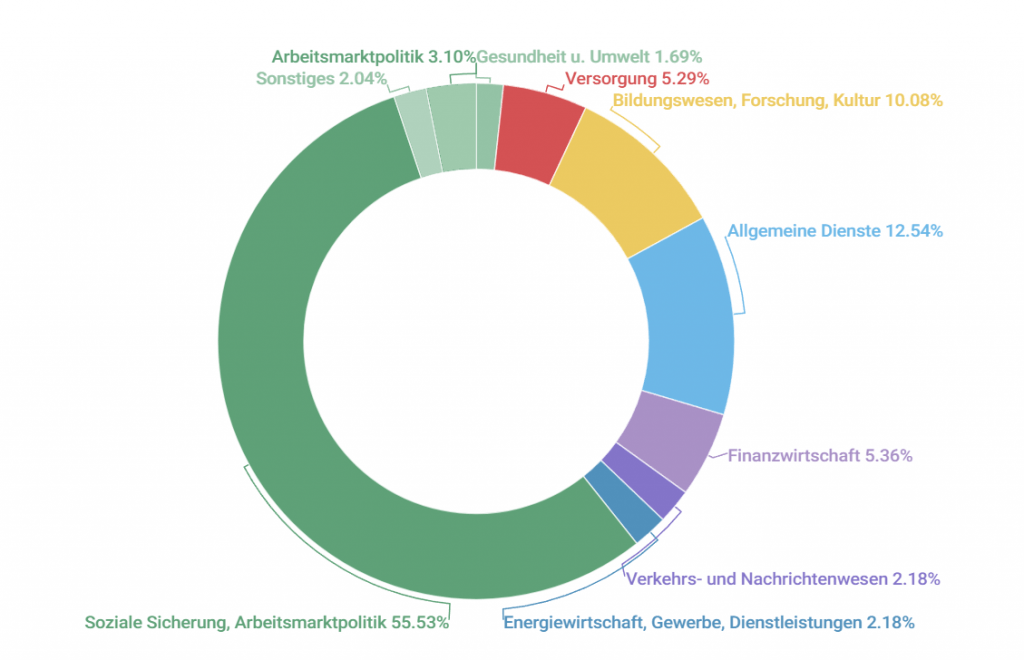

Wie werden die einzelnen Steuerarten verwendet?

Die Einnahmen aus den verschiedenen Steuerarten werden zur Finanzierung einer Vielzahl von öffentlichen Ausgaben und Dienstleistungen verwendet. Die genaue Verwendung der Steuereinnahmen variiert je nach den spezifischen Prioritäten und Bedürfnissen eines Landes, kann aber allgemein in einige Hauptkategorien eingeteilt werden.

Infrastruktur: Steuereinnahmen werden oft verwendet, um die physische Infrastruktur eines Landes zu bauen und zu erhalten, einschließlich Straßen, Brücken, öffentlicher Verkehr, Wasser- und Abwassersysteme, Elektrizitätsnetze und Telekommunikationsnetze.

Öffentliche Dienstleistungen: Steuereinnahmen finanzieren auch eine Reihe von öffentlichen Dienstleistungen, wie Polizei und Feuerwehr, Gerichte und Gefängnisse, öffentliche Schulen und Krankenhäuser, und verschiedene Arten von sozialen Dienstleistungen (z.B. Kinderbetreuung, Altenpflege, Unterstützung für Menschen mit Behinderungen).

Soziale Sicherheit und Wohlfahrt: Ein großer Teil der Steuereinnahmen wird auch für Sozialversicherungs- und Wohlfahrtsprogramme verwendet, einschließlich Renten, Arbeitslosenunterstützung, Krankenversicherung, Kindergeld und verschiedene Formen der Unterstützung für einkommensschwache Haushalte.

Wirtschaftspolitik: Schließlich können Steuereinnahmen auch verwendet werden, um die Wirtschaftspolitik zu steuern und wirtschaftliches Wachstum zu fördern. Dies kann durch Investitionen in Forschung und Entwicklung, Unterstützung für bestimmte Industrien oder Regionen, und verschiedene Arten von steuerlichen Anreizen für Investitionen und Beschäftigung geschehen.

Ihre Steuern.

Jetzt optimieren lassen.

Wie kann man Steuern sparen?

Es gibt viele verschiedene Möglichkeiten, wie Einzelpersonen und Unternehmen ihre Steuerbelastung reduzieren können. Einige der häufigsten Methoden sind die Nutzung von Steuerabzügen und -vergünstigungen, die Verschiebung von Einkommen und Gewinnen, und die Wahl der geeigneten Geschäftsstruktur.

Steuerabzüge und -vergünstigungen: Viele Länder bieten eine Vielzahl von Steuerabzügen und -vergünstigungen an, die dazu dienen, bestimmte Arten von Verhalten zu fördern oder zu unterstützen. Beispielsweise können Einzelpersonen oft einen Teil ihrer Beiträge zur Altersvorsorge, ihrer Hypothekenzinsen, oder ihrer Ausgaben für Gesundheitsversorgung und Bildung von ihrem steuerpflichtigen Einkommen abziehen. Unternehmen können oft einen Teil ihrer Investitionen in Forschung und Entwicklung, in die Schaffung von Arbeitsplätzen, oder in ökologisch nachhaltige Praktiken abziehen.

Einkommens- und Gewinnverschiebung: Eine weitere gängige Strategie zur Steuerminimierung besteht darin, Einkommen oder Gewinne auf eine Weise zu verschieben, die die Steuerbelastung reduziert. Dies kann durch die Verschiebung von Einkommen von einem Jahr in ein anderes (z.B. durch die Verschiebung von Dividendenausschüttungen oder Bonuszahlungen), durch die Verschiebung von Einkommen oder Gewinnen zwischen verschiedenen Ländern (z.B. durch Transferpreisgestaltung), oder durch die Verschiebung von Einkommen oder Gewinnen zwischen verschiedenen Arten von Einheiten (z.B. zwischen verschiedenen Unternehmen innerhalb einer Unternehmensgruppe) geschehen.

Wahl der Geschäftsstruktur: Für Unternehmen kann die Wahl der richtigen Geschäftsstruktur auch dazu beitragen, Steuern zu sparen. Beispielsweise können in einigen Ländern Einzelunternehmer oder Partner in einer Partnerschaft ihre Geschäftsgewinne direkt als persönliches Einkommen versteuern, während Unternehmen ihre Gewinne zunächst auf Unternehmensebene und dann erneut auf persönlicher Ebene versteuern müssen, wenn die Gewinne als Dividenden an die Aktionäre ausgezahlt werden.

Es ist wichtig zu beachten, dass während diese Strategien legal und häufig verwendet werden, es auch viele illegale Praktiken zur Steuervermeidung oder Steuerhinterziehung gibt, die streng bestraft werden können. Daher ist es immer ratsam, sich professionellen steuerlichen Rat einzuholen, bevor man versucht, Steuern zu sparen.